人事・総務コラム

令和7年分(2025年分)年末調整の改正点と実務対応まとめ

改正内容と書類変更を解説

コラム執筆者:北 光太郎氏掲載日:2025年11月12日

年末調整は、従業員の所得税額を年末に正しく計算し直し、源泉徴収済みの税額との差額を精算する重要な手続きです。

人事労務担当者にとっては誤りなく期限内に処理する必要があり、毎年の法改正に注意を払うことが欠かせません。本記事では、令和7年度の年末調整の改正内容や実務上の留意点を解説します。

令和7年度の税制改正により、年末調整は令和6年度と比べて大きく改正されます。令和7年分年末調整の主な改正点は以下のとおりです。

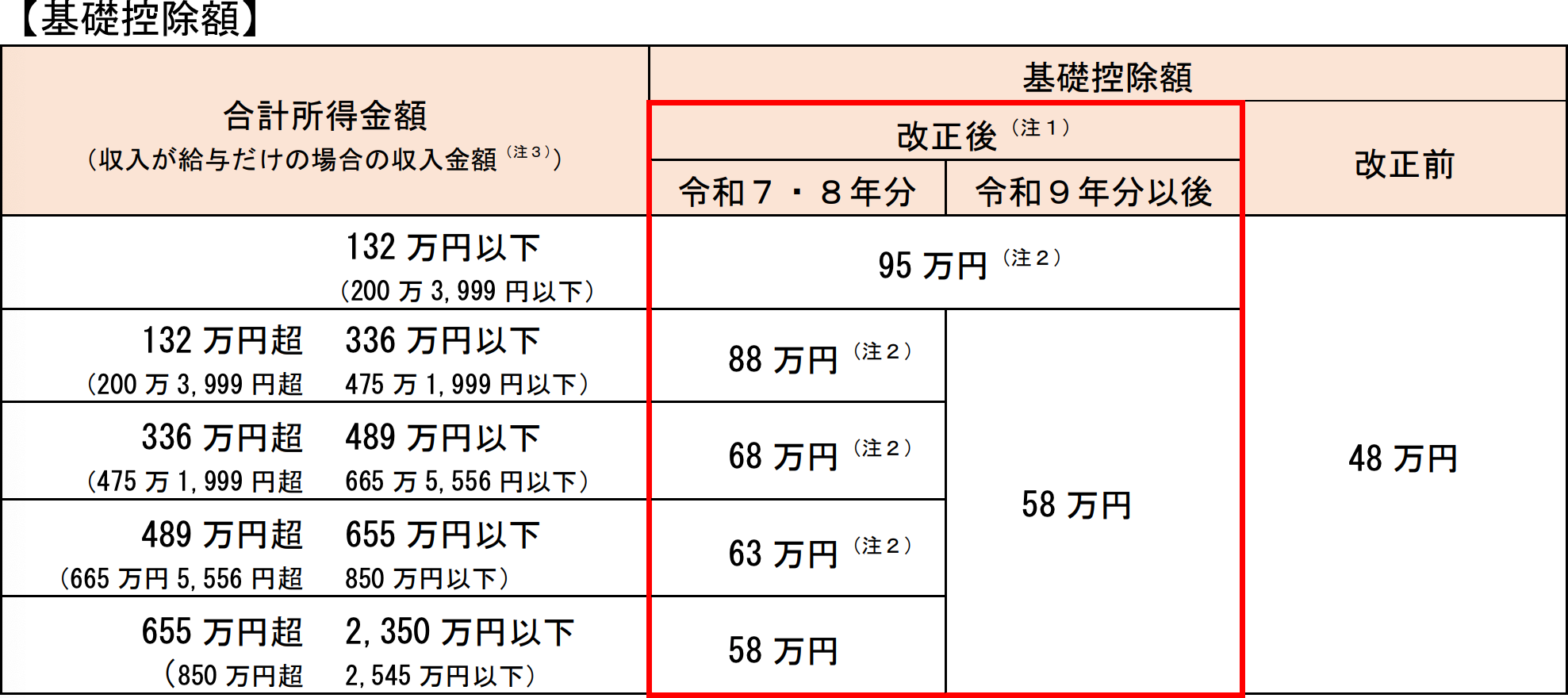

令和7年度の税制改正では、従来48万円だった基礎控除を58万円に引き上げ、その上に段階的な加算措置が設けられました。

具体的には、以下のように段階的に控除額が変化します。

出典:国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」

なお、所得132万円超(給与収入200万円4千円以上)の方が受けられる基礎控除額の上乗せ(88万円~63万円の控除)は、2年間の経過措置として設けられており、今後延長の議論がない限り2年後には一律58万円の控除額となる予定です。

給与所得控除は、令和7年度の改正で最低保障額が55万円から65万円に引き上げられました。

給与収入が190万以下の場合は65万円が控除され、以降は以下の金額が控除されます。

| 給与等の収入金額の合計額 | 改正後の給与所得控除額 | 改正前の給与所得控除額 |

|---|---|---|

| 162万5千円以下 | 65万円 | 55万円 |

| 162万5千円超 180万円以下 | 65万円 | (収入金額)× 40% - 10万円 |

| 180万円超190万円以下 | 65万円 | (収入金額)× 30% + 8万円 |

| 190万円超 360万円以下 | (収入金額)× 30% + 8万円 | (収入金額)× 30% + 8万円 |

| 360万円超 660万円以下 | (収入金額)× 20% + 44万円 | (収入金額)× 20% + 44万円 |

| 660万円超 850万円以下 | (収入金額)× 10% + 110万円 | (収入金額)× 10% + 110万円 |

| 850万円超 | 195万円 | 195万円 |

出典:国税庁「No.1410 給与所得控除」

出典:国税庁「令和7年分年末調整のしかた」

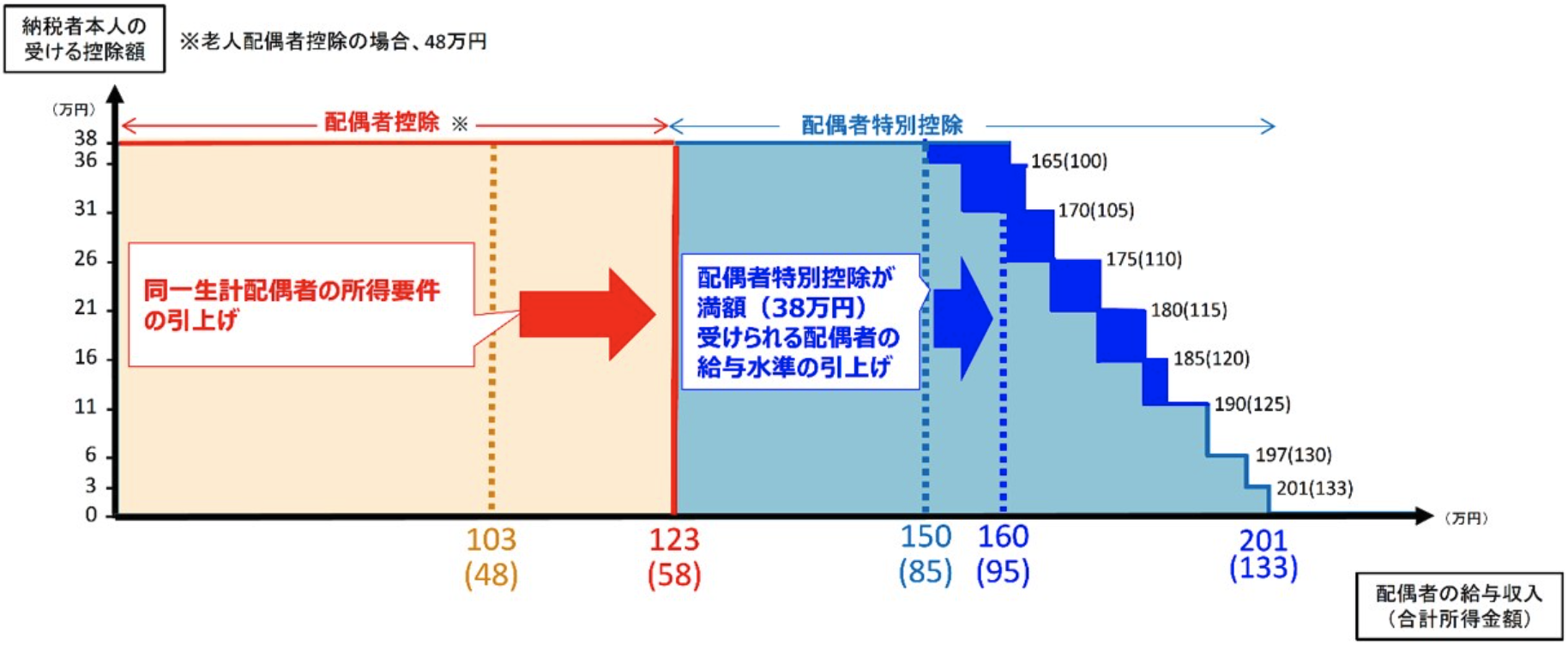

基礎控除と給与所得控除の引き上げに伴い、扶養親族等の所得要件が引き上げられました。具体的には従来、配偶者や扶養親族の要件は給与収入が103万円以下でしたが、改正後は収入が123万円以下に引き上げられます。

また、配偶者特別控除はこれまでは年収150万円を超えると段階的に控除額が減少していましたが、給与所得控除の引き上げにより、令和7年度からは160万円に引き上げられます。

| 区分 | 改正後の収入要件 | 改正前の収入要件 |

|---|---|---|

| 扶養親族 | 収入123万円以下 | 収入103 万円以下 |

| 配偶者特別控除が満額適用される収入 | 収入160万円以下 | 収入150万円以下 |

出典:首相官邸「いわゆる「年収の壁」対策」

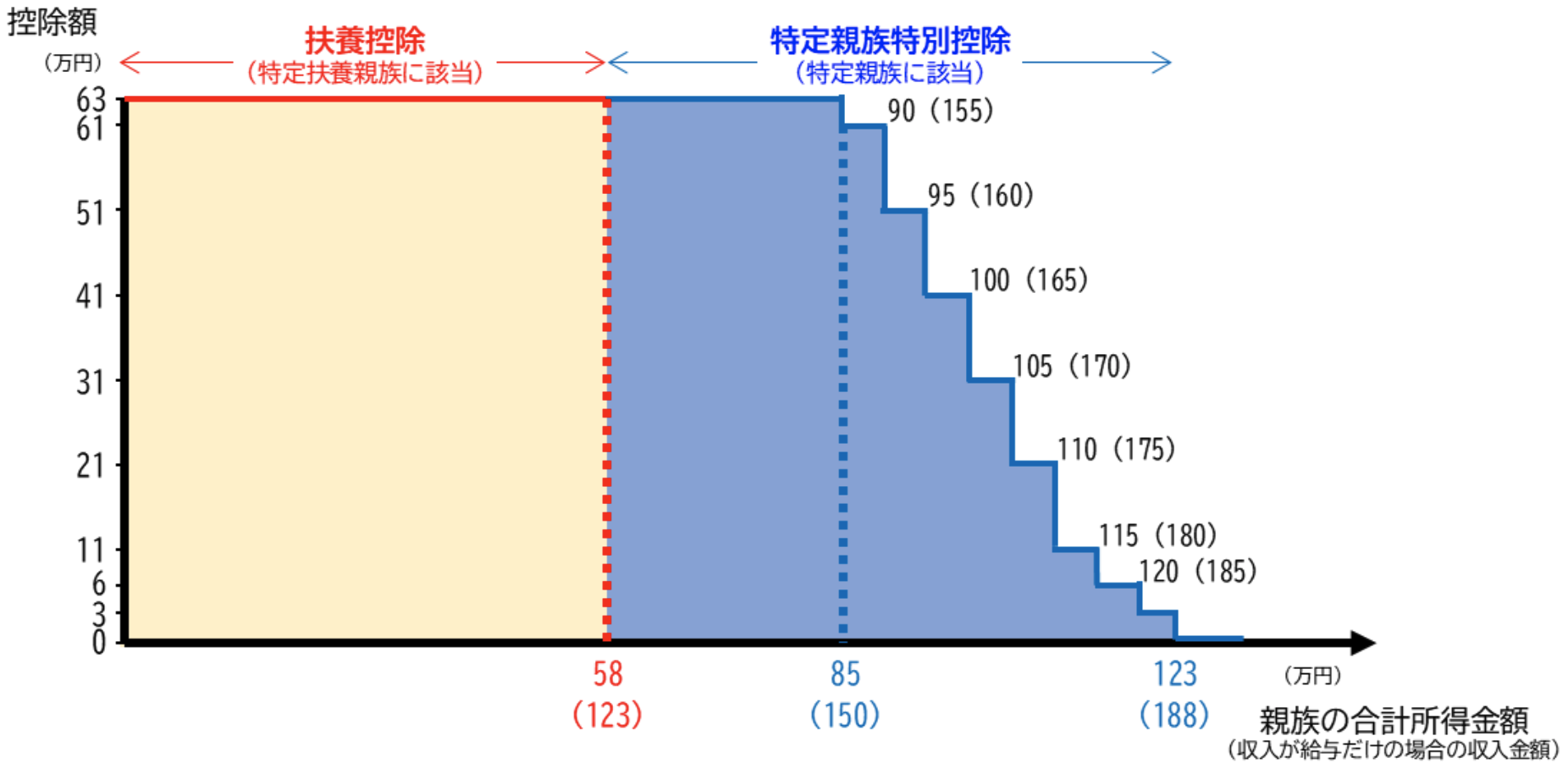

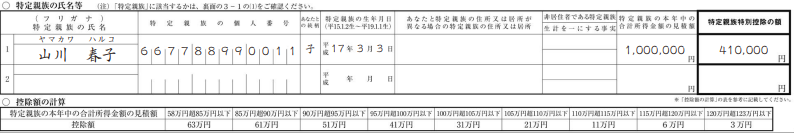

令和7年度の改正では、19歳以上23歳未満の特定扶養親族に対して適用される控除として、新たに「特定親族特別控除」が創設されました。

特定親族特別控除は、19歳以上23歳未満で年収が123万円超から188万円以下に適用される所得控除です。

特定親族特別控除は、配偶者特別控除と同様に所得に応じて段階的に控除額が減額される仕組みになっています。

出典:国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」

つまり、特定親族特別控除により、大学生年代の子どもを扶養する家庭は子どもの年収が188万円程度までなら一定の控除を受けられるようになったということです。

出典:国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」

令和7年度の税制改正によって年末調整に関係する書類も変更されます。令和6年度と比べて変更される書類は以下の2つです。

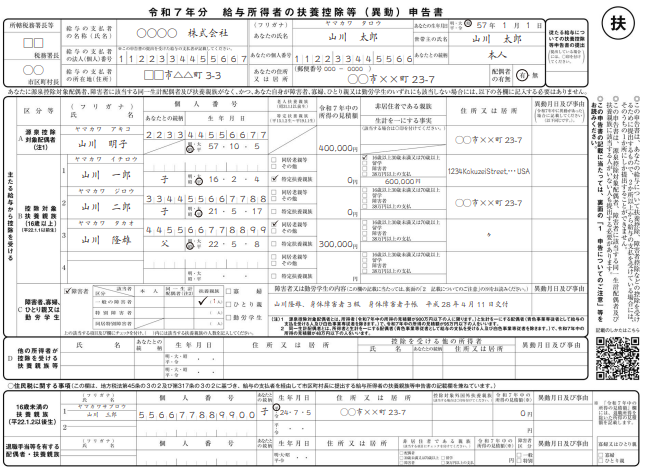

扶養控除等(異動)申告書は所得要件の引き上げによって扶養範囲が広がります。また、令和7年分と令和8年分では様式のレイアウトも変更されるため注意が必要です。

ここでは、令和7年分と令和8年分の扶養控除等(異動)申告書のそれぞれの留意点を解説します。

令和7年分扶養控除等(異動)申告書については、税制改正の影響により、新たに扶養の対象となる親族が追加される場合があります。

出典:国税庁「令和7年分 年末調整のしかた」

「源泉控除対象配偶者」については、配偶者の所得金額95万円以下(給与収入のみならば年収160万円以下)が対象になります。(本人の給与収入が年収1,095万円以下の場合)

「源泉控除対象配偶者」の所得要件は令和6年と95万円以下で変更はありませんが、令和7年度税制改正で給与所得控除の最低保障額が10万円引き上げられ65万円になったことに伴い、給与収入のみの場合は年収150万円以下から年収160万円以下に変わりました。

同様に、「控除対象扶養親族」については、所得金額が58万円以下(給与収入のみならば年収123万円以下)が対象となります。

また、ひとり親控除を受ける場合の生計を一にする子についても、令和7年分からは所得額が48万円以下から58万円以下(給与収入のみならば年収123万円以下)に変更されています。

令和8年分扶養控除(異動)申告書は、令和8年1月の給与支払日までに回収が求められます。そのため、令和7年の年末調整時に令和8年分扶養控除等(異動)申告書を回収している会社も多いでしょう。

令和8年分の扶養控除等(異動)申告書については、「控除対象扶養親族」が「源泉対象扶養親族」に変更され、特定親族のチェックボックスが設けられています。

出典:国税庁「令和7年分 年末調整のしかた」

令和7年度の税制改正により、扶養親族が19歳以上23歳未満で年間所得が58万円超100万円以下(給与収入のみの場合は年収123万円超165万円以下)の場合は、源泉対象扶養親族となります。

この所得要件に該当する場合は、令和8年分扶養控除等(異動)申告書に対象者の氏名や所得金額等を記載したうえで「特定親族」欄にチェックを入れる必要があります。

つまり「特定扶養親族」と「特定親族」では、所得基準が異なるということです。その他、配偶者や扶養親族の所得基準については、令和7年度と同様になります。

| 項目 | 特定扶養親族 | 特定親族 |

|---|---|---|

| 対象年齢 | 19歳以上23歳未満 | 19歳以上23歳未満 |

| 所得要件 | 所得金額58万円以下(給与年収123万円以下) | 所得金額58万円超100万円以下(給与年収123万円超165万円以下) |

なお、年齢が19歳以上23歳未満の所得金額が58万円超123万円以下(給与収入で123万円超188万円以下)の親族も「特定親族」と定義されていますが、源泉対象扶養親族の特定親族は所得金額58万円超100万円以下(給与収入123万円超165万円以下)である点に注意しましょう。

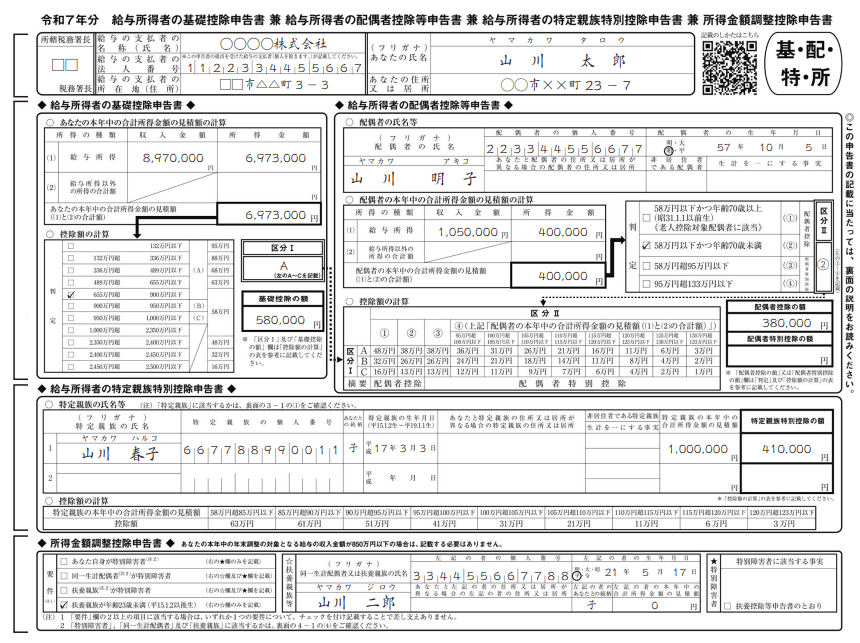

令和7年度からは「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に「給与所得者の特定親族特別控除申告書」が追加されました。

出典:国税庁「令和7年分 年末調整のしかた」

年末調整で特定親族特別控除の適用を受ける場合は、「給与所得者の特定親族特別控除申告書」に必要事項の記入が必要です。

出典:国税庁「令和7年分 年末調整のしかた」

「給与所得者の特定親族特別控除申告書」には、対象の特定親族の氏名や生年月日のほか、本年中の所得見積金額を記入し、「控除額の計算」から特定親族特別控除の額を当てはめ、控除額を記入します。

なお、定額減税については令和6年度で終了し、令和7年度の手続きは不要となります。

従業員の給与から源泉徴収する所得税は、扶養人数によって金額が変わります。そして、令和8年1月に支払われる給与からは、令和8年扶養控除等(異動)申告書に記載された源泉控除対象配偶者、源泉控除対象扶養親族の人数で計算が必要となります。

特に19歳以上23歳未満の子を扶養している場合は、所得が100万円以下(給与所得が165万円以下)が令和8年の給与計算において扶養人数のカウント対象となる点に注意が必要です。

また、令和8年分源泉徴収税額表も改定されます。年末調整を終えた後は、源泉控除対象配偶者と源泉控除対象扶養親族の人数把握と源泉徴収税額表の更新をしたうえで給与計算業務を行いましょう。

令和7年分の年末調整は、基礎控除や給与所得控除の見直しに加え、新設された特定親族特別控除の対応が大きなポイントとなります。また、書類様式の変更や控除要件の複雑化により、従業員との認識齟齬や誤記入が起こりやすいため、事前の周知と回収・確認体制の強化が求められます。年末調整ソフトや電子申告を積極的に活用し、期限を守って確実に実務を遂行することが、人事労務担当者の重要な役割といえるでしょう。

NECソリューションイノベータでは人事労務ご担当者様向けに年末調整に関する資料提供やセミナー開催を行っています。ぜひこれらのサービスもご利用いただき、自社の年末調整の対応準備にお役立てください。