サイト内の現在位置

電帳法改正と電子化検討のポイント

Web電子帳票管理システムReportFilingⅡ(レポートファイリング)令和3年度の電子帳簿保存法の改正のトピックは、①承認制度の廃止、②帳簿書類のデータ保存の要件緩和、③スキャナ保存の要件緩和、④電子取引データ保存の厳格化、⑤罰則規定の新設の5つに分類されます。

本稿ではスキャナ保存と電子取引について解説します。

1.令和3年度の電帳法改正で何が改正されたのか

令和3年度の電子帳簿保存法の改正のトピックは、①承認制度の廃止、②帳簿書類のデータ保存の要件緩和、③スキャナ保存の要件緩和、④電子取引データ保存の厳格化、⑤罰則規定の新設の5つに分類されます。本稿ではスキャナ保存と電子取引について解説します。

(1)取引関係書類のスキャナ保存の要件緩和

スキャナ保存を行うにはこれまで所轄税務署長の承認が必要でしたが、令和4年1月1日以降に行うスキャナ保存は承認制度が廃止されていますので、電帳法の法令対応の準備ができればすぐに始められるようになりました。以下、スキャナ保存の改正事項となります。

- ①タイムスタンプ付与要件の緩和

保存データの改ざん可能性が全くなく、保存日時が公共時刻情報で確認できるなど一定の要件を満たすシステムに保存する場合のタイムスタンプが不要とされます。 - ②入力期限の緩和(重要な書類の場合)

スキャナ保存の入力期限について、「速やかに」(概ね7営業日以内)若しくは「業務サイクル後速やかに」(2カ月と概ね7営業日以内)のどちらかの期限となりました。経費精算の領収書などのスキャナ保存で採用することが多かった「特に速やかに」(概ね3営業日以内)入力する期限は廃止され、同時に書類への自署要件は廃止されました。

なお、「業務サイクル後速やかに」入力できる要件として、書類のスキャナ保存に係る手順等を定めた社内規程の備付けと運用が必要となります。 - ③適正事務処理要件を廃止

適正事務処理要件が廃止され、入力時の相互けん制や定期検査の体制は法的要件ではなくなります。これによりスキャナ保存は一人体制で入力し、入力後原本廃棄することも可能になりますが、適正な入力や保存を行うための事務処理手順等の社内規程の整備は必要となります。 - ④検索方法の条件緩和

検索項目は「取引年月日その他の日付」「取引金額」「取引先名称」の最低3項目が条件設定項目となります。また、日付や金額の範囲指定や複合条件設定ができない場合には、検索項目をダウンロードすることにより代替できます。

(2)電子取引データの保存の厳格化

令和4年1月1日以降の電子取引データの書面保存が廃止され、データによる保存が必須となりました。ただし、令和5年12月31日までは宥恕規定により、やむを得ない事情がある場合には書面保存が容認されています。当該宥恕規定は、やむを得ない場合の措置として容認されているものであり、法令の適用を猶予するものではありません。電子取引データを電帳法で定められた要件に従って保存できないことについて所轄税務署長が認めるやむを得ない場合に、当該電子取引データを書面により保存できるものとされています。「所轄税務署長が認めるやむを得ない事情」とは、以下のケースが考えられます。

- ①電子取引データを保存するシステムの導入が施行日に間に合わない

- ②電子取引データの保存に係る社内の運用体制が施行日までに整備できない

- ③災害等の納税者の責に帰さない事情により保存できない

(3)不正があった場合の罰則規定の新設

スキャナ保存データ及び電子取引のデータを改ざん等により不正処理が行われている場合、税務調査で重加算税の対象とされた場合には、重加算税の税率が10%加重となります。

2.電子化を検討するポイント

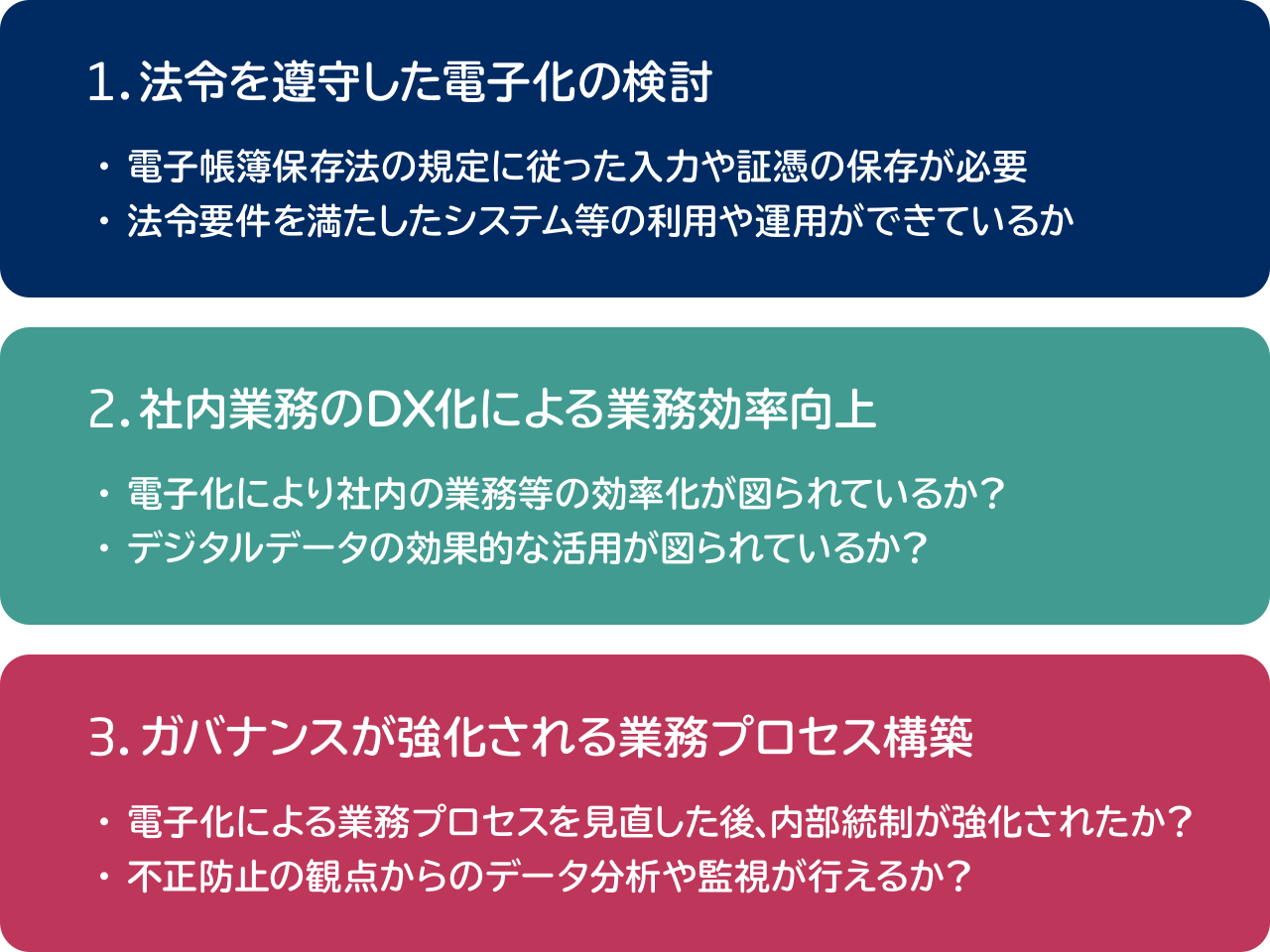

電子化を検討する業務の種類により利用するシステムは異なります。これまでの書面による業務処理を、デジタルデータを活用した業務処理に切り替える場合、どの業務処理を電子化するのか、明確な目的をもって電子化を進めるべきです。電子化においては以下のポイントを踏まえた検討を進めていただきたいと思います。

(1)法令を遵守した電子化の検討

各税法で保存義務が規定されている帳簿や書類をデータで保存する場合には電子帳簿保存法の規定を遵守し電子化の検討を行う必要があります。また、データで授受される電子取引データは、電子帳簿保存法の要件に従った保存が必要となります。法令要件に従って保存がされていない国税関係帳簿書類に係るデータや電子取引データは、たとえデータの保存があったとしても帳簿書類の保存がされていないこととなり、青色申告等の承認が取り消されるというリスクもあります。取引書類の電子化の検討においては必ず電子帳簿保存法の法令を遵守しデジタル化することが必要となります。

(2)DXを推進する電子化(DXは何のために行うのか)

ルール(定義)に基づいた処理を行うことはコンピュータが得意とするところですが、処理を行うためには正しい情報が入力されていなければなりません。デジタルデータを活用し社内業務を適正化するためには、正しい情報をシステムで処理できるようにする必要があります。

業務処理に必要なデータをどのように入力するか、システムの取引データ等をどのように活用するかにより電子化のメリットが違ってきます。デジタルトランスフォーメーション(DX)では、いかに効率よくデジタルデータを入力し、業務効率化や処理の適正性を行えるかがポイントとなります。

(3)ガバナンスが図られた業務プロセスの構築

電子化の検討においては、現在書面で行っている業務プロセスをデータに置き換えるだけでは電子化のメリットは十分に享受できません。データ処理で行えるチェックはすべてシステムに任せ、責任の所在を明らかにした最低限の承認者の設定を行うべきです。正確な業務データがあれば、データによる整合性のチェック、不正アルゴリズムによるデータ分析などにより、人間では発見できないミスや不正防止が可能となります。

3.消費税インボイス制度への対応

令和5年10月から始まる消費税インボイス制度では、適格請求書の発行や受領後の保存の検討が必要となります。適格請求書は、書面による発行のほかデータで発行することも可能です。データで発行された適格請求書を通称「電子インボイス」と呼びますが、インボイス制度の対応は電子インボイスの活用がポイントとなるでしょう。

電子インボイスは、現在標準フォーマットが検討されており、標準フォーマットによる電子インボイスは、受領者側で自動処理ができるようになると思われます。電子インボイスは、電子取引となりますので、ほとんどの事業者は電子帳簿保存法の法令対応をすることが必要です。

会社の電子化を検討する中で、請求書の処理の電子化は優先順位が高く、特に消費税のインボイス制度への対応を電子化で行う企業は多くなっています。また、請求書の電子化をきっかけとして、請求書処理以外の業務の電子化の検討が進むことが期待されています。

(2022/3公開)

執筆者プロフィール

袖山 喜久造氏

1964年生まれ1986年国税専門官として東京国税局に採用

国税庁調査課、国税局調査部などにおいて大規模法人の法人税等調査の運営や調査に従事2012年東京国税局退職 同年税理士登録・SKJ総合税理士事務所所長2019年SKJコンサルティング合同会社設立 電子化を専門としたコンサルティングを行う。東京税理士会所属税理士(登録番号122308)

公益社団法人日本文書情報マネジメント協会法務委員会アドバイザー

トラストサービス推進フォーラム(TSF)特別会員

一般社団法人ファルクラム租税法研究会研究員

電子帳簿保存法の最新改正要件と

社内で対応を進める「3つのステップ」!

電子帳簿保存法の対応をスムーズに進めるには、担当者自身が最新の改正要件と対応時の注意点を理解し、同時に現場からの質問に対して答えられるようにしておくことが大切です。

また、電子帳簿保存法に対応した帳票管理ツールを検討することもおすすめです。